- 「業績は良いのに株価が上がらない」

- 「買った直後に下落が始まった」

こうした経験がある方は、銘柄のステージを見ていない可能性があります。

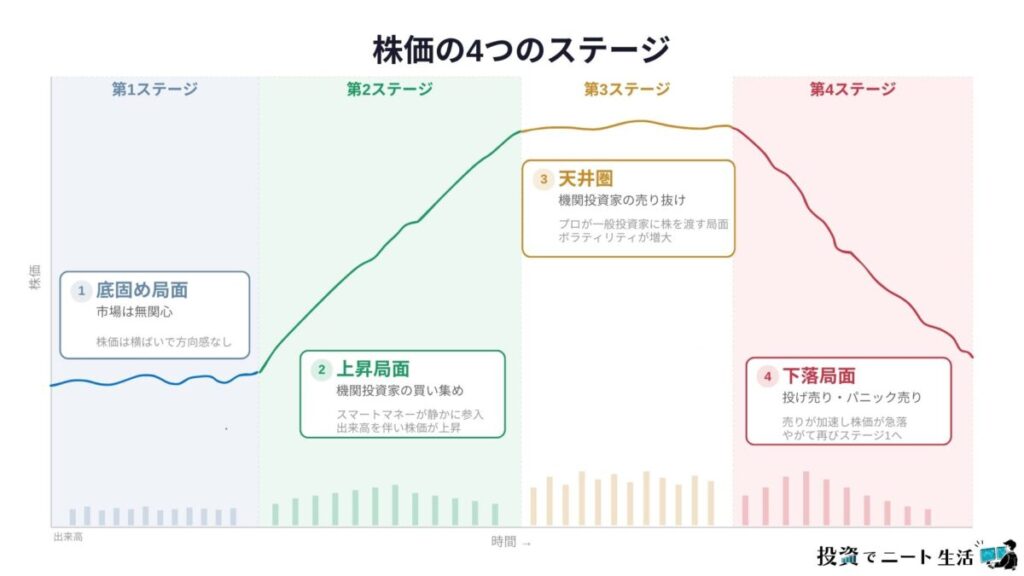

株価には4つのステージ(局面)があり、大きな利益が狙えるのはステージ2(上昇局面)だけです。

どんなに優れた業績の企業でも、ステージ3(天井圏)やステージ4(下落局面)で買えば損失につながります。

この記事では、マーク・ミネルヴィニやスタン・ワインスタインが提唱する株価のステージ分析の考え方と、実際のチャートで今どのステージにいるかを判断する具体的な方法を解説します。

この記事でわかること

- 株価の4つのステージの特徴と見分け方

- なぜステージ2でしか買ってはいけないのか

- 移動平均線とチャートパターンで今のステージを判定する方法

- ステージ2の中でも「初期」と「後期」を見極めるポイント

- 当サイトのデータを使ってステージ2銘柄を効率的に見つける方法

ステージ分析とは?

ステージ分析とは、株価の一生を4つの局面(ステージ)に分類し、今どの局面にいるかを判断するフレームワークです。

もともとスタン・ワインスタインが著書『ステージ分析についての実践ガイド(Stan Weinstein's Secrets For Profiting in Bull and Bear Markets)』で体系化し、マーク・ミネルヴィニが自身の投資手法(SEPA)の中核として取り入れたことで広く知られるようになりました。

考え方はとてもシンプルです。

ステージ分析の基本原則

株価は「ステージ1(底固め) → ステージ2(上昇) → ステージ3(天井形成) → ステージ4(下落)」という4つの局面を繰り返しています。

利益を出すには、上昇局面(ステージ2)の銘柄だけを買い、それ以外では手を出さないことが重要です。

多くの投資家は「何を買うか」にばかり注目しますが、それと同じくらい重要なのが「いつ買うか」です。

ステージ分析は、この「いつ」の判断を体系的に行う方法です。

株価の4つのステージ

すべての株価は、以下の4つのステージを繰り返しています。

それぞれの特徴を詳しく見ていきましょう。

ステージ1:底固め局面(ベースの形成)

期間の目安: 数ヶ月〜1年以上

ステージ1は、長い下落トレンドが終わり、株価が一定の範囲で横ばいに推移する局面です。

ステージ1の特徴:

- 株価が横ばい:上がっても下がってもすぐに元の範囲に戻る

- 移動平均線が横向き:200日移動平均線がフラットになる(下向きから水平へ)

- 出来高が低い:市場参加者の関心が薄く、出来高が減少している

- 方向感がない:上昇と下落が交互に来てトレンドが読めない

何が起きているのか:

この局面では、長期間の下落で失望した投資家が投げ売りし、代わりに機関投資家や情報の早い投資家が静かに買い集めています。

これがアキュムレーション(買い集め)と呼ばれる現象です。

需要と供給がほぼ均衡しているため、株価は横ばいになります。

ステージ1では買わない

一見「底値で安い」ように見えますが、ステージ2に移行せずに再びステージ4(下落)に戻る銘柄も多いです。方向感が出るまでは手を出さないのが鉄則です。

ステージ2:上昇局面(利益が狙える唯一のステージ

期間の目安: 数ヶ月〜2年程度

ステージ2は、底固めを終えた株価が明確な上昇トレンドに入る局面です。成長株投資で利益を出すには、この局面の銘柄だけを狙います。

ステージ2の特徴:

- 株価が主要な移動平均線の上にある:50日・150日・200日移動平均線のすべてより上

- 移動平均線が上向き:200日移動平均線が上昇トレンドに転じている

- 移動平均線の順序が正しい:株価 > 50日 > 150日 > 200日の順

- 上昇時に出来高が増える:買いの勢いが強いことを示す

- 高値と安値が切り上がる:典型的な上昇トレンドのパターン

- 52週安値から25%以上上昇:十分な上昇モメンタムがある

- 52週高値の25%以内:天井圏ではなく、まだ上昇余地がある

何が起きているのか:

ステージ1で買い集めた機関投資家の存在に他の投資家が気づき、買いが買いを呼ぶ好循環が始まります。

業績の改善や好材料が出ることで上昇に加速がつきます。

この局面は数ヶ月から数年続くこともあり、大化け株の大半はステージ2の間に大きな上昇を達成します。

ミネルヴィニのデータ

米国株の歴史的な大化け株(10倍株など)を分析すると、大幅上昇が始まる前の段階で100%がステージ2の特徴を満たしていたとミネルヴィニは述べています。ステージ2以外から大化け株が生まれた例はないのです。

ステージ3:天井形成局面(利益確定すべきステージ)

期間の目安: 数週間〜数ヶ月

ステージ3は、長い上昇が終わりに近づき、株価が天井圏で不安定な動きをする局面です。

ステージ3の特徴:

- 値動きが荒くなる:大きな上下動を繰り返す(ボラティリティの拡大)

- 出来高を伴う大陰線が出る:機関投資家が売り抜けているサイン

- 移動平均線が横ばいになる:上昇の勢いが失われ、200日線がフラットに

- 50日線を頻繁に割る:短期トレンドが崩れ始める

- 新高値を更新できない:何度も同じ水準で跳ね返される

- 移動平均線の順序が崩れる:50日が150日を下回るなど

何が起きているのか:

ステージ1で買い集めた機関投資家が、ステージ3で利益を確定して売り始めます(ディストリビューション=売り抜け)。

一方で、上昇トレンドに遅れて気づいた個人投資家が「まだ上がる」と思って買いに来ます。

この需給の入れ替わりにより、株価は方向感のない荒い値動きになります。

ステージ3で新規買いは危険

「高値圏で横ばい=底堅い」と誤解しやすい局面です。実際にはステージ4への移行直前であることが多く、ここで買うと大きな損失につながります。保有中の銘柄がこのサインを出し始めたら、利益確定を検討すべきタイミングです。

ステージ4:下落局面(絶対に買ってはいけないステージ)

期間の目安: 数ヶ月〜1年以上

ステージ4は、株価が明確な下落トレンドに入る局面です。どんなに「割安」に見えても、絶対に買ってはいけないステージです。

ステージ4の特徴:

- 株価が主要な移動平均線の下にある:50日・150日・200日のすべてより下

- 移動平均線が下向き:200日移動平均線が明確に下降している

- 移動平均線の順序が逆転:200日 > 150日 > 50日 > 株価

- 反発しても移動平均線で跳ね返される:一時的な反発はすぐに失速

- 安値を更新し続ける:高値と安値が切り下がるパターン

何が起きているのか:

ステージ3で売り切れなかった投資家が含み損に耐えきれず投げ売りし、下落が加速します。

「ここまで下がったら割安だろう」と考えて買う投資家もいますが、ステージ4の銘柄はさらに下がり続けることが多いです。

「安いから買い」は最も危険な考え方

ステージ4の銘柄は「安い」のではなく「下落の途中」です。ナンピン(平均取得単価を下げるための追加買い)も同様に危険です。ステージ1の底固めを経てステージ2に入るまで待つのが正解です。

4つのステージの見分け方|チェックリスト

実際のチャートでステージを判定するための具体的な方法を解説します。

主に移動平均線の状態と株価の位置関係で判断します。

判定に使う3つの移動平均線

| 移動平均線 | 役割 | 見るポイント |

|---|---|---|

| 50日移動平均線 | 短期トレンドの判定 | 株価との位置関係、方向(上向き/下向き) |

| 150日移動平均線 | 中期トレンドの判定 | 50日線との位置関係、方向 |

| 200日移動平均線 | 長期トレンドの判定 | 方向が最重要(上向き=ステージ2、下向き=ステージ4) |

ステージ判定チェックリスト

| チェック項目 | ステージ1 底固め |

ステージ2 上昇 |

ステージ3 天井 |

ステージ4 下落 |

|---|---|---|---|---|

| 200日移動平均線の方向 | 横ばい (下向き→水平へ) |

上向き | 横ばい (上向き→水平へ) |

下向き |

| 株価と200日線の関係 | 線の付近を上下 | 線の上 | 線を割り込み始める | 線の下 |

| 移動平均線の順序 | 3本が収束・絡み合う | 50日>150日>200日 | 順序が崩れ始める | 200日>150日>50日 |

| 出来高の傾向 | 低水準で枯れている | 上昇時に増加 | 下落時に急増 | 投げ売りで急増 |

| 株価のパターン | 狭いレンジで横ばい | 高値・安値が切り上がる | 高値更新できず | 安値を更新し続ける |

| 52週高値との距離 | 高値から大きく下 | 高値の25%以内 | 高値付近で停滞 | 高値から遠く離れる |

判定のコツ

迷ったときは200日移動平均線の方向を最優先で見てください。これが最もシンプルで信頼性の高い判定基準です。

- 200日線が上向き → ステージ2の可能性が高い

- 200日線が下向き → ステージ4の可能性が高い

- 200日線が横ばい → ステージ1またはステージ3(直前のトレンドで判断)

ステージ移行のサインを見逃さない

ステージ分析で最も重要なのは、ステージの「移行」を察知することです。

特に重要な2つの移行パターンを解説します。

ステージ1→2への移行(買いのタイミング)

以下のサインが揃い始めたら、ステージ2への移行が近いと判断できます。

- 200日移動平均線が下向きから水平に変わる

→ 長期の下落トレンドが止まった最初のサイン - 株価が200日線を上に抜ける

→ 横ばいから上昇への転換の始まり - 50日線が200日線を上に抜ける(ゴールデンクロス)

→ 短期トレンドが長期トレンドを上回った - 出来高を伴って直近の高値(レジスタンス)を突破

→ ステージ2入りの確認。ここが最初の買いポイント

具体例で考える

株価が800〜1,000円のレンジで6ヶ月間横ばい(ステージ1)。200日線がフラットになり、50日線が200日線を上抜け。その後、出来高を伴って1,000円のレジスタンスを突破 → ステージ2入りと判断。この1,000円突破が買いのタイミングです。

ステージ2→3への移行(売りのタイミング)

以下のサインが出始めたら、ステージ3への移行を警戒します。

- 大商いの大陰線(出来高急増+大きな下落)が頻発

→ 機関投資家の売り抜け(ディストリビューション)のサイン - 株価が50日移動平均線を何度も割り込む

→ 短期トレンドが不安定に - 新高値を更新しようとして失敗する

→ 上昇の勢いが枯れてきた - 上昇幅が徐々に小さくなる(クライマックストップ)

→ 最後の急騰の後に急落するパターンに注意 - 200日移動平均線の傾きが緩やかになる

→ 長期トレンドの勢いが失われつつある

📘 関連記事:

ディストリビューション(売り抜け)の具体的な数え方は「ディストリビューションとは?」で解説しています。

当サイトでは日経平均のディストリビューション日数を毎日カウントして公開しています。

なぜステージ2の銘柄しか買ってはいけないのか

「ステージ4で安く買って、ステージ2まで持てば大きく儲かるのでは?」

そう考える方もいるかもしれません。

しかし、これは非常に危険な考え方です。

理由1:ステージ4から2に回復する保証がない

ステージ4に入った銘柄がすべてステージ2に戻るわけではありません。

業績が回復せず、そのまま上場廃止になる銘柄もあります。

仮に回復するとしても、ステージ1(底固め)で数ヶ月〜数年にわたって資金が拘束されます。

理由2:時間のコスト(機会損失)

ステージ4→1→2と回復を待つ間、その資金をすでにステージ2にいる別の銘柄に投資していれば利益を得られたはずです。

投資で最も高いコストは「待つ時間」です。

理由3:ステージ2の銘柄は常にある

市場には常にステージ2にいる銘柄が存在します。

わざわざリスクの高いステージ4の銘柄に手を出す理由がありません。

「安く買う」のではなく「正しいタイミングで買う」ことが成長株投資の基本です。

ミネルヴィニの投資ルール

ミネルヴィニは「トレンドテンプレート」という8つの条件を設定し、これを満たさない銘柄(=ステージ2以外の銘柄)は一切買わないと明言しています。この規律を守ることで、年率平均220%というリターンを達成しました。

📘 関連記事:トレンドテンプレートの8つの条件の詳細は「ミネルヴィニのトレンドテンプレートとは?」で解説しています。

ステージ2の「初期」と「後期」を見極める

ステージ2の銘柄であればどこで買っても良いわけではありません。

ステージ2の中でも「初期」に買うことが重要です。

ステージ2の初期と後期の違い

| ステージ2の初期 | ステージ2の後期 | |

|---|---|---|

| ベースの回数 | 1回目〜2回目のベース | 3回目以降のベース |

| 上昇からの期間 | ステージ2入りから初期 | すでに数ヶ月〜1年以上上昇 |

| 株価の上昇率 | 底値から50〜100%程度 | 底値から200%以上上昇済み |

| メディアの注目度 | まだあまり話題になっていない | ニュースや雑誌で取り上げられている |

| 成功率 | 高い | 低い(ステージ3移行リスク大) |

「ベースの回数」で判断する方法

ミネルヴィニやオニールが重視するのが、ベース(調整パターン)の回数です。

- 1回目のベースからのブレイクアウト:最も成功率が高い。機関投資家の買い集めが始まったばかり

- 2回目のベース:まだ十分に成功率が高い

- 3回目のベース:成功率が下がり始める。すでに多くの投資家が注目している

- 4回目以降のベース:失敗する確率が非常に高い。ステージ3への移行が近い可能性

実践のポイント

「この銘柄はステージ2に入ってから何回目のベースか?」を常に意識してください。

3回目以降のベースからのブレイクアウトは、たとえすべての条件が揃っていても見送る方が安全です。

クライマックストップに注意

ステージ2の後期に発生しやすい危険なパターンがクライマックストップです。

- 株価が急角度で上昇し、50日移動平均線から大きく乖離する

- 出来高が異常に増加する(過去最大レベル)

- 連日のギャップアップ(窓を開けての上昇)

- ニュースやSNSで大きく話題になっている

これらのサインが出たら、その急騰は最後の花火である可能性があります。

ここで買うのは最も危険なタイミングです。

実践|5ステップでステージを判定する手順

実際にチャートを見てステージを判定する手順を5つのステップで解説します。

ステップ1: 200日移動平均線の方向を確認する

最初に見るべきは200日移動平均線の方向です。

- 上向き → ステージ2の可能性あり。ステップ2へ進む

- 下向き → ステージ4の可能性が高い。この銘柄は候補から外す

- 横ばい → ステージ1または3。直前のトレンドを確認して判断

ステップ2: 株価と移動平均線の位置関係を確認する

株価が以下の順序になっているか確認します。

ステージ2の正しい順序: 株価 > 50日移動平均線 > 150日移動平均線 > 200日移動平均線

この順序が崩れている場合(例:株価が50日線より下にいる)は、一時的な調整中か、ステージ2が終わりに近づいている可能性があります。

3 52週高値・安値との距離を確認する

- 52週安値から25%以上上昇しているか? → 十分な上昇モメンタムがある

- 52週高値の25%以内にいるか? → 天井圏ではなく、上昇の余地がある

52週安値に近い銘柄はまだステージ1(またはステージ4)の可能性があります。

4 出来高のパターンを確認する

- 上昇日の出来高が下落日より多いか? → 買いの勢いが売りの勢いを上回っている

- ブレイクアウト時に出来高が急増しているか? → 機関投資家の参加を示す

5 ベースの回数を数える

ステージ2に入ってから形成されたベース(調整パターン)の回数を確認します。

- 1〜2回目 → 買い候補として有力

- 3回目以降 → 慎重に判断(見送りも検討)

メモ

実践例

銘柄Aのチャートを確認:

✅ 200日移動平均線が上向き

✅ 株価>50日>150日>200日の順序

✅ 52週安値から+45%、52週高値まで-8%

✅ 直近の上昇日は出来高が平均の1.5倍

✅ ステージ2入り後、1回目のベースを形成中

→ ステージ2初期と判断。ベースからのブレイクアウトで買いを検討。

よくある失敗パターン3選

失敗①:「割安だから」とステージ4の銘柄を買う

PERやPBRが低い銘柄は一見魅力的に見えます。

しかし、それがステージ4にいる場合、「割安」ではなく「下落の途中」です。

対策:どんなにファンダメンタルズが良くても、ステージ2の条件を満たさない銘柄は候補から除外する。

失敗②:ステージ2の後期(3回目以降のベース)で買う

SNSや投資雑誌で話題になっている銘柄は、すでにステージ2の後期であることが多いです。

「有名だから安心」と思って買うと、ステージ3への移行に巻き込まれます。

対策:話題になってから知った銘柄は、ベースの回数を必ず確認する。3回目以降なら見送る勇気を持つ。

失敗③:ステージ1の銘柄を「底値買い」と思って買う

長期間横ばいの銘柄を「そろそろ上がるだろう」と思って買うパターンです。

ステージ1は数ヶ月から1年以上続くことがあり、その間ずっと資金が拘束されます。

さらに、ステージ2に移行せずに再びステージ4に戻る銘柄もあります。

対策:ステージ1→2への移行が確認できてから買う。「少し上がってしまった」と感じても、ステージ2入りを確認してからの方が圧倒的に安全。

当サイトのデータでステージ2銘柄を効率的に見つける

ステージ分析の考え方は理解できても、数千銘柄のチャートを1つずつ確認するのは現実的ではありません。

当サイトでは、ステージ2の銘柄を自動的にスクリーニングしています。

トレンドテンプレート銘柄 = ステージ2銘柄

当サイトの「ミネルヴィニ銘柄」は、ミネルヴィニのトレンドテンプレート(8つの条件)を満たす銘柄を自動でリストアップしています。

トレンドテンプレートの8条件は、まさにステージ2を定量的に定義したものです。

つまり、「ミネルヴィニ銘柄」に掲載されている銘柄は、すべてステージ2と判定できる銘柄です。

📘 関連記事:トレンドテンプレートの8条件の詳細は「ミネルヴィニのトレンドテンプレートとは?8つの条件と日本株への適用方法を解説」で解説しています。

当サイトのデータの活用方法

| データ | ステージ分析での使い方 | 公開 |

|---|---|---|

| ミネルヴィニ銘柄 | ステージ2銘柄の一覧。ここからチャートを個別に確認して、ベースの回数や出来高を分析する | 無料 |

| オニール銘柄 | ステージ2 + 業績成長の条件を満たす銘柄。ファンダメンタルズの裏付けがあるステージ2銘柄 | 無料 |

| 日次レポート | ステージ2銘柄の中から、直近でブレイクアウトした銘柄をピックアップ。買いタイミングの参考に | 有料 |

| レラティブストレングス | ステージ2銘柄の中でも、市場平均を大幅に上回る上昇力を持つ銘柄を特定 | 有料 |

| ディストリビューション日数 | 市場全体がステージ2→3に移行しつつあるかの判断材料 | 無料 |

| 新高値ブレイク銘柄 | ステージ2初期の銘柄がベースからブレイクアウトしたタイミングを捉える | 有料 |

ステージ分析を活用した銘柄選定の流れ

実践ワークフロー

- ミネルヴィニ銘柄一覧でステージ2銘柄を把握(自動スクリーニング済み)

- オニール銘柄と照合して、業績成長も伴う銘柄に絞り込む

- 個別チャートを確認して、ベースの回数(1〜2回目が理想)を確認

- VCPやカップウィズハンドルなどの買いパターンを待つ

- 出来高を伴うブレイクアウトで買いエントリー

ステージ2銘柄のスクリーニングデータを活用しませんか?

当サイトでは、ミネルヴィニのトレンドテンプレートに基づくステージ2銘柄の自動スクリーニングを毎週更新しています。無料で公開している銘柄一覧に加え、有料会員向けにはデイリーレポート、RS(相対力)データ、ブレイクアウト銘柄の速報などを提供しています。

📘 関連記事

- ミネルヴィニのトレンドテンプレートとは?──ステージ2を定量的に判定する8つの条件

- VCP(ボラティリティ収縮パターン)とは?──ステージ2銘柄の中での最適な買いポイント

- カップウィズハンドルとは?──ステージ2初期に現れやすい代表的なベースパターン

- CAN-SLIMとは?──業績成長とテクニカルを組み合わせた銘柄選定法

- ディストリビューションとは?──ステージ2→3移行を察知するためのサイン

まとめ

ステージ分析のポイントをまとめます。

| ポイント | 内容 |

|---|---|

| 基本原則 | 株価は4つのステージを繰り返す。利益が狙えるのはステージ2だけ |

| 判定の最重要指標 | 200日移動平均線の方向(上向き=ステージ2、下向き=ステージ4) |

| ステージ2の条件 | 株価>50日>150日>200日(上向き)、52週安値から+25%以上、52週高値の25%以内 |

| 初期 vs 後期 | 1〜2回目のベースが最も成功率が高い。3回目以降は慎重に |

| 最大の失敗 | ステージ4の銘柄を「割安」と思って買うこと |

| 効率化 | トレンドテンプレートでステージ2銘柄を自動スクリーニングできる |

ステージ分析は、難しいテクニカル分析のスキルがなくても、移動平均線の方向と位置関係だけで実践できるシンプルな手法です。

「何を買うか」の前に「今この銘柄はどのステージにいるか」を確認する習慣をつけるだけで、投資の成績は大きく変わります。